Skip to content

bajalinks.com – Wall Street dibuka melemah dalam perdagangan pada Selasa (10/3/2026) menyusul peningkatan ketegangan di Timur Tengah. Hal ini terjadi setelah pernyataan pejabat Amerika Serikat yang menyoroti potensi eskalasi konflik, sehari setelah pernyataan Presiden Donald Trump yang mengindikasikan kemungkinan berakhirnya perang lebih awal.

Menurut laporan dari Investing, Indeks Dow Jones Industrial Average (DJI) mengalami penurunan sebesar 30,6 poin atau 0,06 persen, mencatatkan level di 47.771,43. Indeks S&P 500 (SPX) juga melemah tipis 0,6 poin atau 0,01 persen ke level 6.796,56, sementara indeks Nasdaq Composite terkoreksi 27,0 poin atau 0,12 persen menjadi 22.722,93.

Pekan lalu, pasar modal AS menunjukkan pergerakan yang fluktuatif dipengaruhi oleh kekhawatiran terhadap pemilihan Pemimpin Tertinggi Iran yang baru, Mojtaba Khamenei. Dinilai akan memperkuat kebijakan keras Tehran, hal ini mengurangi harapan akan resolusi cepat konflik yang berkepanjangan.

Kekhawatiran tersebut berdampak pada lonjakan harga minyak hingga mencapai USD120 per barel, tertinggi sejak 2022. Lonjakan ini dipicu oleh ketakutan akan gangguan pasokan di Selat Hormuz, yang merupakan jalur strategis untuk pengiriman minyak mentah dunia.

Tingginya harga minyak berimbas pada kenaikan imbal hasil obligasi, menyebabkan kekhawatiran bahwa lonjakan harga energi dapat memicu inflasi global. Analis dari BCA Research menjelaskan bahwa ketidakpastian ini memicu reaksi berlebih di pasar keuangan.

Volatilitas mengendur setelah pernyataan Presiden Trump yang menyebut perang hampir berakhir, mendorong pergerakan saham berakhir lebih tinggi dan harga minyak mengalami penurunan. Kejadian ini menunjukkan ketidakstabilan yang terjadi di pasar akibat dinamika politik global.

bajalinks.com – PT Jasa Marga (Persero) Tbk memprediksi sekitar 3,5 juta kendaraan akan meninggalkan Jakarta selama arus mudik Lebaran 2026. Proyeksi ini dihasilkan dari analisis data historis lalu lintas dan kolaborasi dengan Badan Kebijakan Transportasi Kementerian Perhubungan.

Dalam konferensi pers yang digelar pada 10 Maret 2026, Direktur Utama Jasa Marga, Rivan Achmad Purwantoro, menjelaskan bahwa angka tersebut didapat melalui identifikasi pergerakan kendaraan pada periode mudik sebelumnya. Ia juga mengungkapkan bahwa perseroan telah mempersiapkan berbagai langkah untuk menghadapi lonjakan arus lalu lintas ini.

Rivan menuturkan, puncak arus mudik diperkirakan akan terjadi pada tanggal 18 Maret. Namun, pergerakan kendaraan dinilai sudah mulai meningkat sejak hari Jumat sebelumnya, mengingat adanya liburan panjang. Sementara itu, puncak arus balik diperkirakan berlangsung pada 24 Maret 2026, bertepatan dengan H+3 Lebaran.

Terkait jalur yang dilalui, sekitar 28 persen kendaraan diprediksi akan menuju Merak, 50 persen ke arah timur hingga Cipularang, dan sekitar 20 persen akan menuju wilayah Bogor. Jalur ke timur menjadi sorotan utama karena mencakup sebagian besar kendaraan, di mana 57 persen akan melanjutkan perjalanan ke jalur Trans Jawa dan 42 persen menuju Cipularang.

Rivan juga menyebutkan, kawasan yang rawan kepadatan adalah di kilometer 6,6, di mana banyaknya kendaraan dapat menyebabkannya mengalami kemacetan. Untuk itu, antisipasi diharapkan dapat meminimalisir dampak lonjakan arus mudik yang akan datang.

bajalinks.com – Kepala Badan Penyelenggara Jaminan Produk Halal (BPJPH), Ahmad Haikal Hasan, menjelaskan bahwa proses sertifikasi halal untuk produk asal Amerika Serikat diakui memiliki kesetaraan dan bahkan ketentuan yang lebih ketat dibandingkan dengan standar di Indonesia. Pernyataan ini disampaikan di Jakarta pada 9 Maret 2026, dalam sebuah acara media gathering, untuk menanggapi isu mengenai syarat sertifikasi halal bagi produk AS yang terkait dengan kerjasama antara kedua negara.

Haikal menekankan bahwa proses sertifikasi halal di AS, khususnya oleh lembaga seperti IFANCA, memiliki standar yang ketat, terutama terkait mazhab yang dijadikan acuan. Misalnya, dalam penanganan alkohol, sertifikasi di AS tidak memperbolehkan adanya kandungan alkohol dalam produk makanan dan obat-obatan, sementara di Indonesia, keputusan Majelis Ulama Indonesia (MUI) mengizinkan kadar alkohol tertentu dalam kondisi khusus.

Hal ini menjadi penting, terutama untuk memberikan kejelasan kepada konsumen dan produsen mengenai persyaratan yang harus dipenuhi. Haikal juga menyampaikan bahwa di beberapa negara lain, seperti Australia, pengawasan terhadap proses penyembelihan hewan halal dilakukan dengan sangat ketat, termasuk penggunaan kamera pengawas selama 24 jam. Jika petugas penyembelih tidak mengikuti aturan atau kewajiban ibadah, mereka dapat diberhentikan secara langsung.

Dengan penjelasan tersebut, BPJPH berharap masyarakat memahami bahwa produk halal yang berasal dari AS telah memenuhi standar yang diperlukan, dan sebagai lembaga pengawas, mereka bertanggung jawab untuk menjaga kehalalan produk yang beredar di Indonesia. Pengawasan dan sertifikasi yang ketat diharapkan dapat meningkatkan kepercayaan publik terhadap produk yang mengklaim halal.

bajalinks.com – Sektor pariwisata Indonesia menghadapi tantangan akibat ketegangan geopolitik, khususnya antara AS dan Iran, namun optimisme tetap dipertahankan oleh Holding BUMN Aviasi dan Pariwisata, InJourney. Dalam sebuah konferensi pers yang digelar pada Senin, 9 Maret 2026, Direktur Commercial InJourney, Veronica Sisilia, menjelaskan bahwa situasi ini berpotensi memengaruhi industri pariwisata dan penerbangan. Ia menyoroti kemungkinan pembatalan penerbangan internasional dan dampak kenaikan harga minyak dunia yang saat ini menyentuh angka 100 dolar per barel.

Veronica mengungkapkan bahwa volatilitas dalam harga energi dan fluktuasi nilai tukar pasti memberikan dampak yang signifikan. Namun, ia juga menuturkan bahwa sektor pariwisata nasional memiliki ketahanan yang kuat berkat besarnya pasar domestik. Permintaan wisata domestik di Indonesia, menurutnya, tetap menunjukkan tren positif. Meskipun tantangan hadir, InJourney percaya bahwa mereka dapat memanfaatkan momentum periode libur Lebaran 2026 dengan serangkaian program unggulan yang mengedepankan nilai-nilai budaya Indonesia.

Ia juga menekankan perlunya pengalaman menyenangkan saat merayakan Lebaran dengan berbagai kegiatan seperti mudik, jalan-jalan, dan berkumpul bersama keluarga. Pada 2025, diperkirakan jumlah perjalanan wisatawan domestik mencapai sekitar 101 juta, tumbuh sekitar 14,4 persen, sementara wisatawan mancanegara tercatat sekitar 1,14 juta. Dengan catatan positif ini, InJourney bertekad untuk menjaga tren baik di sektor pariwisata meski di tengah situasi geopolitik yang sulit.

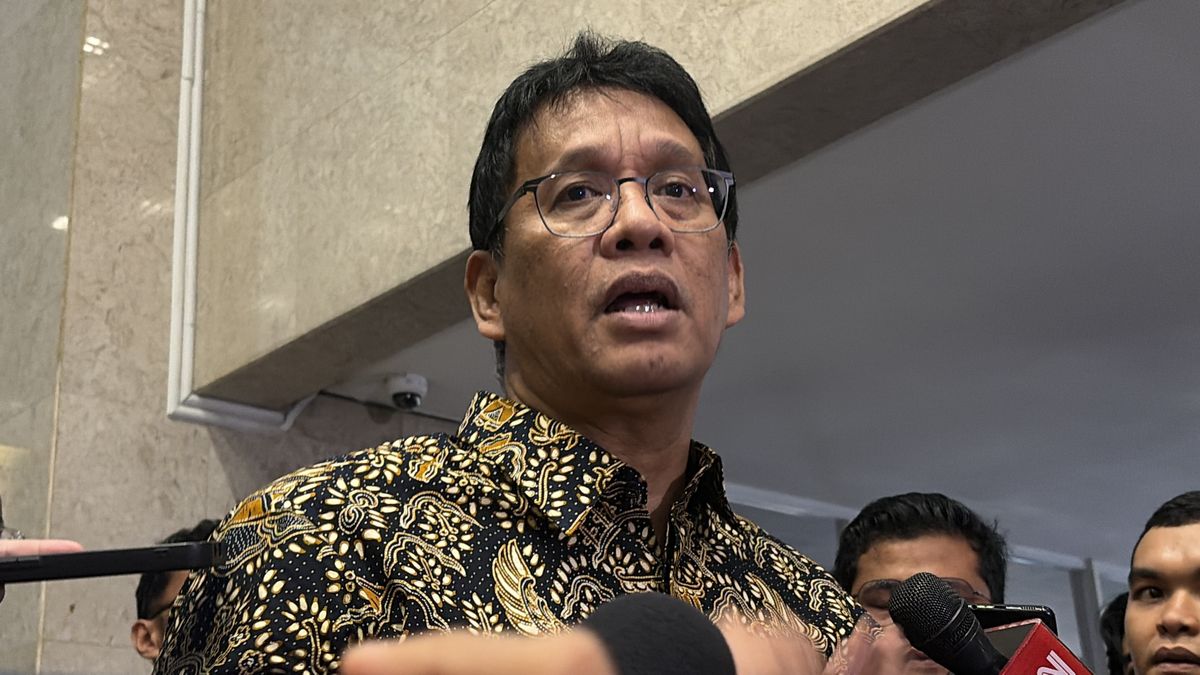

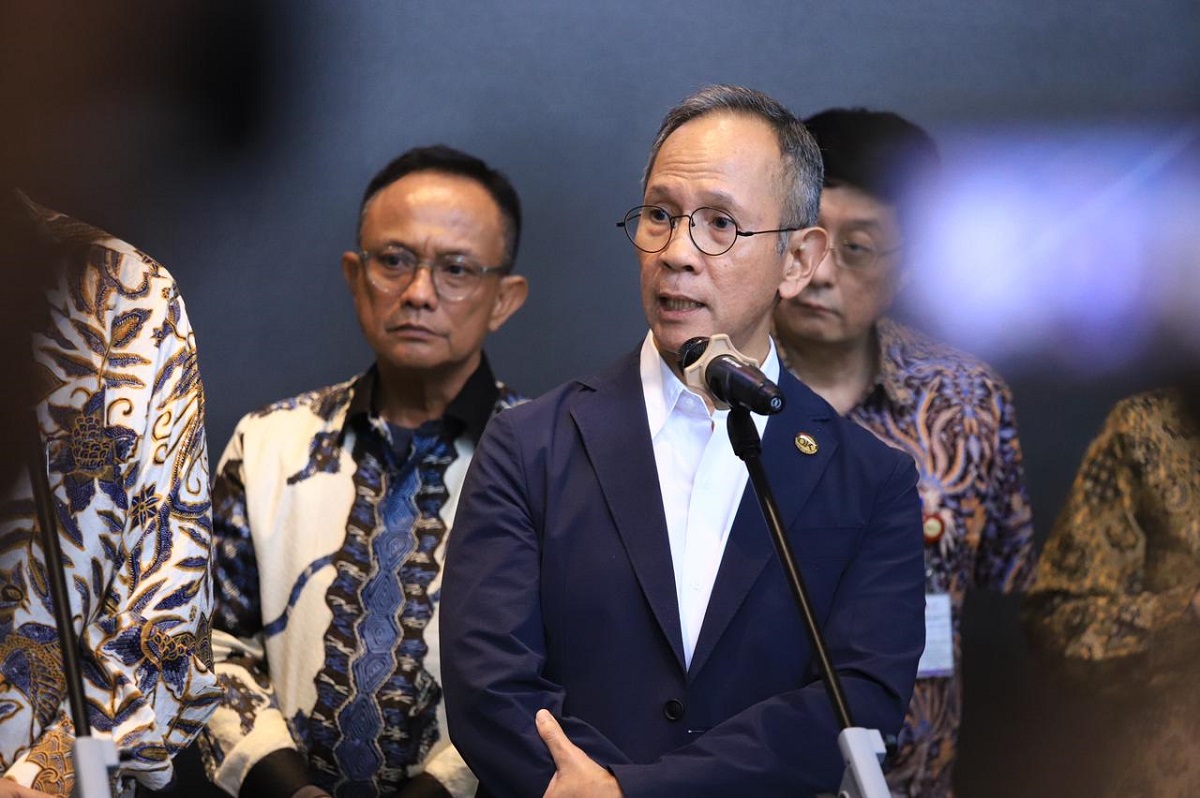

bajalinks.com – Pemilihan calon pengganti anggota Dewan Komisioner Otoritas Jasa Keuangan (OJK) saat ini memasuki tahap menarik. Purbaya Yudhi Sadewa, Ketua Panitia Seleksi, telah mengumumkan 20 nama kandidat yang lolos seleksi administratif. Calon-calon ini akan menjalani serangkaian tahapan lanjutan yang bertujuan memastikan kredibilitas dan integritas mereka.

Tahapan tersebut meliputi pengumpulan masukan dari masyarakat, penelusuran rekam jejak, asesmen, pemeriksaan kesehatan, dan wawancara. Masyarakat diundang untuk memberikan masukan terkait calon melalui laman resmi hingga 26 Maret 2026. Panitia memastikan bahwa semua identitas pengirim masukan akan dijaga kerahasiaannya.

Kandidasi ini juga mencakup tes kesehatan yang dijadwalkan berlangsung pada 9 Maret 2026 di Rumah Sakit Pusat Angkatan Darat Gatot Soebroto, Jakarta. Sebelum itu, asesmen daring harus diselesaikan pada 8 Maret 2026. Sesi asesmen luring akan dilaksanakan pada 10 hingga 11 Maret 2026 berdasarkan jadwal masing-masing kandidat. Wawancara final dijadwalkan pada 25 hingga 26 Maret 2026.

Dengan tahap seleksi yang komprehensif, diharapkan calon yang terpilih dapat memenuhi kriteria yang ditetapkan dan mampu menjalankan tugasnya dengan baik demi pengembangan sektor jasa keuangan di Indonesia. Proses ini penting untuk memastikan bahwa OJK dipimpin oleh individu yang profesional dan mampu menjaga integritas lembaga.

bajalinks.com – Cara baru untuk mengunduh bukti potong PPh 21 di Coretax telah diperkenalkan sebagai bagian dari kebijakan perpajakan terbaru di Indonesia. Proses ini bertujuan untuk mempermudah wajib pajak dalam menyiapkan dokumen penting saat melaporkan Surat Pemberitahuan (SPT) Tahunan pajak penghasilan.

Sebelumnya, pembuatan bukti potong PPh Pasal 21 dilakukan secara manual oleh perusahaan dan diserahkan langsung kepada karyawan. Namun, diam-diam sistem Coretax telah mengubah cara ini. Dengan aplikasi yang berbasis teknologi, bukti potong yang dihasilkan perusahaan kini secara otomatis tercatat di sistem Coretax, memungkinkan karyawan untuk mengunduhnya secara langsung.

Kebijakan ini diatur dalam Peraturan Menteri Keuangan (PMK) Nomor 168 Tahun 2023 serta Peraturan Direktur Jenderal Pajak Nomor PER-11/PJ/2025, keduanya yang mulai berlaku sejak 22 Mei 2025. Peraturan ini diharapkan dapat meningkatkan efisiensi dalam pengelolaan dokumen perpajakan dan meminimalisir kesalahan yang mungkin terjadi dalam proses manual.

Untuk mengunduh bukti potong PPh 21 melalui Coretax, wajib pajak harus memenuhi beberapa persyaratan tertentu. Setelah memenuhi syarat tersebut, mereka dapat mengikuti langkah-langkah yang ditetapkan dalam sistem untuk mengakses dokumen yang diperlukan.

Inovasi dalam pengunduhan bukti potong ini merupakan langkah maju dalam administrasi perpajakan di Indonesia, di mana penggunaan teknologi terus berkembang untuk mendukung transparansi dan kemudahan dalam pengelolaan pajak. Dengan demikian, harapannya adalah proses pelaporan pajak akan menjadi lebih sederhana dan efisien bagi semua pihak yang terlibat.

bajalinks.com – Bursa Efek Indonesia (BEI) menginformasikan bahwa saat ini terdapat enam perusahaan dengan aset besar yang terdaftar dalam antrean untuk melakukan penawaran umum perdana (IPO) di pasar modal. Selain itu, satu perusahaan dengan aset menengah juga menunggu waktu untuk melaksanakan IPO, sehingga total ada tujuh perusahaan yang sudah siap untuk mencatatkan sahamnya.

Direktur Penilaian Perusahaan BEI, I Gede Nyoman Yetna, menyampaikan bahwa kriteria untuk perusahaan beraset besar adalah memiliki nilai aset di atas Rp250 miliar, sedangkan perusahaan beraset menengah memiliki aset antara Rp50 miliar hingga Rp250 miliar. Standar ini merujuk pada Peraturan Otoritas Jasa Keuangan (POJK) Nomor 53/POJK.04/2017.

Dari tujuh perusahaan yang ada dalam pipeline IPO, tiga di antaranya berasal dari sektor keuangan, sementara satu perusahaan masing-masing dari sektor transportasi dan logistik, barang konsumen primer, energi, dan kesehatan. Meskipun ada calon-calon baru untuk IPO, BEI mencatat bahwa hingga 6 Maret 2026, belum ada dari perusahaan tersebut yang benar-benar melaksanakan IPO di pasar modal Indonesia.

Dengan catatan tersebut, jumlah total perusahaan terdaftar di BEI tetap sebanyak 956 perusahaan per tanggal 6 Maret 2026, yang menunjukkan tidak adanya perubahan sejak akhir tahun 2025. Informasi ini mencerminkan kondisi pasar modal Indonesia yang masih membahas potensi pertumbuhan di sektor investasi melalui pencatatan saham baru.

bajalinks.com – Peningkatan distribusi barang konsumsi telah mendorong penambahan kapasitas angkutan kontainer pada layanan kereta logistik. Sejak 20 Februari 2026, frekuensi perjalanan kereta antara Jakarta dan Surabaya meningkat dari dua kali menjadi enam kali dalam seminggu. Hal ini membuat kapasitas angkut kontainer naik sekitar 67 persen, dari 1.800 TEUs menjadi 3.000 TEUs per bulan, demi mendukung kelancaran distribusi sektor Fast Moving Consumer Goods (FMCG) dan manufaktur.

PT Kereta Api Logistik (KAI Logistik) secara aktif menyesuaikan kapasitas angkut kontainer, terutama pada rangkaian KA. Kebijakan ini merupakan bagian dari strategi perusahaan untuk menjaga ketahanan pasokan serta mendorong efisiensi dalam distribusi barang, khususnya untuk sektor FMCG.

Direktur Komersial KAI Logistik, Fahdel Akbar, menjelaskan bahwa permintaan angkutan kontainer terus meningkat, terutama dari pelaku industri FMCG dan manufaktur. Dengan penambahan frekuensi perjalanan, pihaknya berharap dapat memperkuat peran moda kereta api dalam rantai pasok nasional, yang dikenal dengan istilah middle mile.

“Peningkatan layanan ini bertujuan untuk tidak hanya mengakomodasi kenaikan volume barang tetapi juga memastikan konsistensi jadwal dan kepastian layanan bagi pelanggan,” tambah Fahdel. Dia menekankan pentingnya menghadirkan solusi logistik yang lebih andal dan kompetitif bagi industri.

Data internal KAI Logistik menunjukkan bahwa pada tahun 2025, perusahaan mencatat pertumbuhan volume angkutan kontainer sekitar 8 persen dibandingkan tahun sebelumnya. Capaian ini sejalan dengan data Badan Pusat Statistik (BPS), yang melaporkan pertumbuhan ekonomi Indonesia sebesar 5,11 persen pada 2025. Angka ini menunjukkan peningkatan aktivitas produksi dan distribusi, termasuk pada sektor barang konsumsi.

bajalinks.com – Ketegangan geopolitik di Timur Tengah, yang melibatkan Amerika Serikat, Israel, dan Iran, mulai berdampak signifikan pada industri logistik global. Konflik ini menyebabkan gangguan pada jalur pelayaran strategis di Selat Hormuz dan Laut Merah, yang berimbas pada peningkatan biaya angkut dan perpanjangan waktu pengiriman barang.

CEO HMS Group, Reef Man, mengungkapkan bahwa kondisi ini bukan hanya sekadar isu politik, melainkan tantangan serius bagi keberlangsungan bisnis. Sejak eskalasi eskalasi meningkat pada akhir pekan lalu, banyak perusahaan logistik terpaksa mengalihkan rute kapal kargo melalui Tanjung Harapan di Afrika Selatan. “Pengalihan rute ini menambah waktu transit lebih dari dua pekan. Saat ini, hampir semua pelayaran menghentikan layanan ekspor ke Timur Tengah dan sebaliknya,” ucapnya di Jakarta.

Selat Hormuz sendiri memainkan peranan penting dalam perdagangan internasional, karena menjadi jalur bagi lebih dari seperempat pasokan minyak dunia. Pemblokiran di area ini akan memutus akses ke pasar negara-negara di Timur Tengah. Untuk menghadapi situasi ini, HMS Group merencanakan alternatif pengiriman, termasuk metode Sea-Air, yang menggabungkan pengiriman lewat laut dan udara.

Di tengah ketidakpastian global ini, HMS Group juga mengembangkan langkah strategis dengan ekspansi ke Vietnam. Negara ini dipilih karena pertumbuhan sektor manufakturnya yang pesat, sekaligus untuk memitigasi risiko dan mengoptimalkan pasar di Asia Tenggara. Dengan sukses mendirikan hub di Singapura, ekspansi ini menjadi bagian dari strategi perusahaan untuk menjawab tantangan logistik yang semakin kompleks.

bajalinks.com – Diskon listrik 50 persen dari PLN kembali ditawarkan pada Maret 2026, dengan promo yang menguntungkan bagi pelanggan yang ingin menambah daya listrik. Diskon ini berlaku untuk pelanggan satu fasa dengan daya awal 450 Volt Ampere (VA) hingga 5.500 VA, memungkinkan penambahan daya sampai dengan 7.700 VA.

Diskon ini dapat dinikmati mulai 25 Februari hingga 10 Maret 2026 melalui aplikasi PLN Mobile. Direktur Retail dan Niaga PLN, Adi Priyanto, menyatakan bahwa program ini adalah komitmen untuk memberikan layanan kelistrikan yang optimal, terutama dalam mendukung kenyamanan masyarakat selama bulan Ramadhan hingga Idulfitri.

Permintaan listrik biasanya meningkat selama bulan Ramadhan, seiring dengan peningkatan aktivitas di rumah tangga. Dengan diskon ini, PLN berharap membantu masyarakat menjalani ibadah dan aktivitas keluarga dengan lebih nyaman, terutama saat menghadapi keterbatasan daya listrik.

Untuk mendapatkan diskon tersebut, pelanggan cukup melakukan pembelian token atau pembayaran tagihan listrik melalui PLN Mobile. Setelah transaksi, pelanggan akan menerima e-voucher yang dapat diklaim lewat fitur promo dalam aplikasi. Proses pengajuan tambah daya dapat dilakukan dengan memasukkan kode voucher yang diterima. Penambahan daya akan dilakukan oleh petugas PLN sesuai dengan standar yang berlaku.

Sebagai contoh, pelanggan rumah tangga yang awalnya memiliki daya 450 VA dan ingin meningkatkannya ke 7.700 VA biasanya akan dikenakan biaya sebesar Rp7.025.250. Namun, melalui program ini, mereka hanya perlu membayar sebesar Rp3.512.625 berkat diskon yang diberikan. PLN berharap layanan digital ini dapat digunakan dengan baik untuk memastikan kecukupan daya listrik di rumah, sehingga momen ibadah dan kebersamaan selama Ramadhan bisa berjalan lancar.

bajalinks.com – Syarat gaji dan Tunjangan Hari Raya (THR) dapat diterima utuh tanpa potongan pajak menjadi fokus perhatian di tengah polemik yang berkembang mengenai pemajakan THR pada tahun 2026. Pemerintah mengeluarkan kebijakan yang memberikan insentif pajak bagi kelompok pekerja tertentu, sehingga mereka dapat menerima THR secara penuh sesuai haknya.

Berdasarkan Peraturan Pemerintah Nomor 14 Tahun 2024 yang diperbarui, Pajak Penghasilan (PPh) atas THR dan Gaji ke-13 bagi Aparatur Sipil Negara (ASN), prajurit TNI, dan anggota Polri sepenuhnya ditanggung pemerintah. Dengan skema ini, para aparatur negara akan menerima THR tanpa adanya pemotongan pajak, sehingga mereka mendapatkan 100% dari nominal yang seharusnya diterima.

Sementara itu, bagi karyawan swasta, pemerintah juga menerbitkan Peraturan Menteri Keuangan (PMK) Nomor 105 Tahun 2025. Dalam peraturan ini, terdapat insentif PPh 21 Ditanggung Pemerintah (DTP) yang berlaku untuk masa pajak dari Januari hingga Desember 2026.

Beberapa sektor yang berhak menerima THR tanpa potongan pajak mencakup industri tekstil dan pakaian jadi, industri alas kaki, industri furnitur, industri kulit dan barang dari kulit, serta sektor pariwisata. Kebijakan ini diharapkan dapat membantu meringankan beban ekonomi bagi para pekerja dan meningkatkan kesejahteraan mereka menjelang hari raya.

Dengan adanya kebijakan ini, pemerintah berupaya untuk memberikan dukungan kepada masyarakat, khususnya di masa-masa sulit. Melalui langkah ini, diharapkan dapat tercipta keadilan dan kesejahteraan di seluruh sector pekerja di Indonesia.

bajalinks.com – Direktorat Jenderal Pajak (DJP) Kementerian Keuangan Republik Indonesia menegaskan komitmennya terhadap kerahasiaan data wajib pajak. Pernyataan ini menyusul implementasi peraturan baru yang mengharuskan perbankan melaporkan data transaksi kartu kredit nasabah. Direktur Jenderal Pajak Bimo Wijayanto menjelaskan bahwa seluruh sistem pengelolaan data, termasuk Coretax, telah melewati serangkaian uji keamanan yang ketat oleh lembaga otoritas.

Dalam Media Briefing yang diadakan di Jakarta pada Jumat (6/3/2026), Bimo menjelaskan bahwa langkah ini diambil untuk melindungi integrasi data transaksi keuangan yang diterima oleh DJP agar tidak disalahgunakan. Ia menyatakan, “Kami telah melakukan tinjauan perlindungan data pribadi dengan Komisi Data Digital (Komdigi) dan Badan Siber dan Sandi Negara (BSSN) untuk memastikan keamanan data dan sistem kami.”

Ia menekankan bahwa prinsip perlindungan data adalah pilar utama dalam administrasi perpajakan modern, sejalan dengan Pasal 34 UU Perpajakan yang mengharuskan pejabat menjaga kerahasiaan data tersebut. Selain itu, DJP juga melakukan uji penetrasi secara berkala untuk menjaga keamanan sistem.

Beberapa lembaga tinggi negara, termasuk Badan Intelijen Negara (BIN) dan Badan Intelijen Strategis (BAIS), turut serta dalam peninjauan keamanan sistem DJP. Jaminan keamanan ini disampaikan bersamaan dengan diterbitkannya Peraturan Menteri Keuangan (PMK) Nomor 8 Tahun 2026 oleh Menkeu Purbaya Yudhi Sadewa. PMK ini mencakup kewajiban bagi seluruh instansi, lembaga, dan asosiasi untuk menyetorkan data perpajakan kepada negara, sesuai dengan Pasal 1 PMK 8/2026 yang menjelaskan perlunya data dan informasi yang berkaitan dengan perpajakan diserahkan kepada DJP.

bajalinks.com – PT PLN Energi Primer Indonesia (PLN EPI) mengumumkan kepastian pasokan gas sebesar 111 juta standar kaki kubik per hari (MMSCFD) dari Lapangan Gas Mako, yang terletak di Wilayah Kerja Duyung, selama sepuluh tahun ke depan. Pengumuman ini terjadi setelah proyek tersebut mencapai tahap Final Investment Decision (FID). Langkah strategis ini diharapkan dapat memperkuat pasokan energi primer untuk kebutuhan pembangkit listrik, terutama di Batam.

Lapangan Mako, yang dikelola oleh West Natuna Exploration Limited (WNEL), berlokasi di lepas pantai Natuna, Kepulauan Riau, pada kedalaman laut sekitar 80 meter. Kepala SKK Migas, Djoko Siswanto, menyatakan bahwa persetujuan FID ini merupakan pencapaian penting dalam meningkatkan produksi gas nasional. Ia menegaskan pentingnya proyek ini untuk memasuki tahap konstruksi dan pelaksanaan guna meningkatkan produksi gas dalam negeri.

Djoko menjelaskan bahwa proses menuju FID telah berlangsung cukup lama, dimulai dari penandatanganan kontrak pada tahun 2007, dilanjutkan dengan penemuan gas pada tahun 2017, serta beberapa langkah pengembangan lainnya hingga FID tahun ini. Diperkirakan, produksi gas akan dimulai pada tahun 2027.

Rakhmad Dewanto, Direktur Utama PLN EPI, menyambut baik pencapaian FID ini. Ia menjelaskan bahwa perjanjian jual beli gas yang ditandatangani pada Juli 2025 adalah bagian dari upaya pemerintah dalam memastikan pasokan gas untuk kebutuhan listrik di wilayah Batam dan Sumatera bagian tengah, yang mengalami pertumbuhan kebutuhan listrik tahunan sebesar 12-15%. Dengan penurunan pasokan gas dari Sumatera, suplai gas dari Natuna menjadi krusial untuk mendukung ketahanan energi nasional.

bajalinks.com – Pemerintah Indonesia diharapkan segera menyiapkan ruang fiskal yang lebih luas untuk menghadapi dampak krisis global yang dipicu oleh konflik di Timur Tengah. Di antara solusi yang diusulkan adalah meningkatkan batas defisit anggaran dari 3 persen menjadi 4 persen dari Produk Domestik Bruto (PDB).

Kenaikan batas defisit anggaran dianggap penting untuk menyediakan cadangan fiskal demi menjaga daya beli masyarakat, mengurangi risiko pemutusan hubungan kerja (PHK), dan menjaga stabilitas ekonomi dalam situasi yang penuh ketidakpastian. Ketua Umum Konfederasi Serikat Pekerja Seluruh Indonesia (KSPSI), Moh Jumhur Hidayat, mengemukakan bahwa jika kenaikan defisit diambil, dana tersebut harus diarahkan untuk subsidi dan perlindungan bagi masyarakat yang langsung terdampak oleh krisis ekonomi, termasuk para buruh.

“Apabila kenaikan dari 3 persen ke 4 persen memang diperlukan, kami bersedia memahaminya, tetapi satu persen tersebut harus jelas penggunaannya untuk perlindungan masyarakat dan buruh. Prosesnya harus transparan dan ketat diawasi,” ujar Jumhur pada Kamis (5/3/2026).

Lebih lanjut, Jumhur menekankan bahwa jika pemerintah terpaksa berutang, hal tersebut bisa dimengerti asalkan tujuannya jelas untuk melindungi masyarakat dan menjaga stabilitas ekonomi serta sosial. Ia juga menjelaskan pentingnya menjaga transparansi dan akuntabilitas agar publik tetap memiliki kepercayaan pada pemerintah.

Ekonom senior Anthony Budiawan menyatakan perlunya langkah antisipatif dari pemerintah untuk menghadapi situasi yang terbilang krisis. Ia menilai dengan meningkatkan defisit anggaran menjadi 4 persen, pemerintah akan mendapatkan lebih banyak ruang fiskal untuk menjaga stabilitas perekonomian nasional.

bajalinks.com – Tunjangan Hari Raya (THR) bagi aparatur sipil negara (ASN), TNI, dan Polri untuk tahun 2026 tidak akan dikenakan pajak. Berdasarkan Peraturan Pemerintah Nomor 14 Tahun 2024 dan pembaruannya, pajak penghasilan (PPh) atas THR dan gaji ke-13 untuk ASN sepenuhnya ditanggung oleh pemerintah. Dengan demikian, ASN akan menerima THR secara penuh tanpa potongan pajak.

Kebijakan ini berbeda dengan THR untuk karyawan swasta, yang masih dikenakan PPh Pasal 21 sesuai dengan regulasi yang ada. Menteri Ketenagakerjaan, Yassierli, menegaskan dalam konferensi pers di Kantor Kemenko Perekonomian Jakarta pada 3 Maret 2026 bahwa usulan untuk mengecualikan pajak pada THR bagi karyawan swasta masih dalam tahap kajian.

THR, yang merupakan bagian dari penghasilan, termasuk objek PPh Pasal 21. Menurut Peraturan Pemerintah Nomor 58 Tahun 2023, penarikan pajak atas THR dilakukan dengan menggunakan mekanisme tarif efektif rata-rata (TER) yang dibagi menjadi tiga kategori berdasarkan besaran Penghasilan Tidak Kena Pajak (PTKP). Kategori tersebut, yaitu TER bulanan A, B, dan C, ditentukan berdasarkan status perkawinan dan jumlah tanggungan wajib pajak, dengan tarif berkisar antara 0 hingga 34 persen.

Regulasi mengenai pajak THR tidak diatur dalam satu ketentuan khusus, melainkan mengikuti hierarki peraturan perpajakan yang berlaku di Indonesia. Kebijakan ini diharapkan dapat memberikan kejelasan dan kepastian bagi ASN dalam perencanaan keuangan mereka menjelang hari raya.

bajalinks.com – Warga Desa Prigi, Kecamatan Kedungjati, Kabupaten Grobogan, mengalami kesulitan dalam akses layanan perbankan sebelum kehadiran Rumiatun sebagai BRILink Agen. Sejak 2018, Rumiatun berinisiatif menjadikan kios pupuknya sebagai titik layanan keuangan, guna memenuhi kebutuhan warga yang terkendala jarak untuk melakukan transaksi perbankan.

Sebelum ada BRILink, warga harus menempuh perjalanan jauh ke bank untuk menarik tunai, setor uang, atau mengecek saldo. Hal ini menjadi tantangan, terutama bagi petani yang sering kali kekurangan waktu dan biaya transportasi. Melihat peluang tersebut, Rumiatun memutuskan untuk membuka layanan BRILink di desanya, berdasarkan pengalaman menjalankan usaha kios sebelumnya.

Dengan adanya layanan ini, warga kini dapat melakukan berbagai transaksi keuangan tanpa harus pergi jauh. Rumiatun tidak hanya menawarkan tarik tunai dan setor uang, tetapi juga transfer dan pembayaran tagihan. Salah satu manfaat besar dari kehadiran BRILink adalah layanan pencairan Bantuan Pangan Non Tunai (BPNT), yang kini dapat diakses lebih mudah bagi masyarakat desa.

Namun, perjalanan Rumiatun tidaklah tanpa rintangan. Pada awalnya, banyak warga yang kurang memahami layanan BRILink, dengan beberapa di antaranya bahkan tidak memiliki kartu ATM atau buku tabungan. Tantangan literasi dan inklusi keuangan ini menjadikan tugas Rumiatun lebih kompleks, karena ia harus meningkatkan pemahaman masyarakat tentang layanan yang tersedia.

Keberadaan Rumiatun sebagai agen BRILink di Grobogan menunjukkan pentingnya akses layanan perbankan yang mudah dan dekat dengan warga, serta kontribusinya dalam memperkuat perekonomian lokal melalui peningkatan efisiensi transaksi keuangan di desa.

bajalinks.com – Pemerintah Indonesia menetapkan Bonus Hari Raya (BHR) 2026 untuk pengemudi ojek online (ojol) dan kurir aplikasi sebesar Rp220 miliar. Jumlah ini meningkat signifikan dibandingkan tahun sebelumnya, yang berkisar antara Rp105 hingga Rp110 miliar. Dengan alokasi ini, lebih dari 850.000 mitra akan menerima bonus saat Lebaran 2026 di seluruh tanah air.

Menteri Koordinator Bidang Perekonomian, Airlangga Hartarto, mengungkapkan bahwa keputusan ini merupakan hasil dari komunikasi intensif antara pemerintah dan perusahaan aplikator. “Alhamdulillah, komitmen kuat dari para aplikator membuat jumlah ini bisa tercapai,” ungkapnya dalam konferensi pers di Gedung Kemenko Perekonomian pada Selasa, 3 Maret 2026. Ia menjelaskan bahwa nilai total BHR tahun ini akan menjangkau sekitar 850.000 pengemudi.

Peningkatan anggaran BHR ini disebabkan oleh kenaikan kontribusi dari masing-masing perusahaan penyedia layanan transportasi daring. Airlangga merinci bahwa perusahaan-perusahaan besar seperti GoTo dan Grab masing-masing menyuplai anggaran sebesar Rp100–110 miliar. Hal ini meningkat pesat dari hanya Rp50 miliar per perusahaan pada tahun lalu.

Sementara itu, perusahaan Maxim mencatatkan lonjakan penerima yang sangat signifikan, yakni 51.000 mitra, jauh lebih tinggi dibandingkan 1.000 mitra yang terdaftar tahun lalu. InDrive juga turut memberikan bonus kepada ratusan pengemudinya. Kenaikan ini menunjukkan komitmen dari perusahaan untuk lebih menghargai dan memperhatikan para mitra pengemudinya di seluruh Indonesia.

bajalinks.com – Bonus Hari Raya (BHR) Keagamaan 2026 yang disalurkan oleh PT GoTo Gojek Tokopedia Tbk (GOTO) mengalami peningkatan signifikan dibandingkan tahun sebelumnya. Program ini ditujukan kepada mitra driver Gojek baik roda dua maupun roda empat, dengan total alokasi anggaran mencapai Rp110 miliar, meningkat lebih dari dua kali lipat dari Rp50 miliar pada tahun 2025.

Kriteria penerima BHR ditetapkan untuk para mitra yang menjadikan Gojek sebagai sumber pendapatan utama atau tambahan, serta berkomitmen terhadap pelayanan berkualitas kepada pelanggan. Direktur Utama GoTo, Hans Patuwo, menyampaikan bahwa program ini bukan hanya dukungan finansial, tetapi juga mencerminakan semangat kebersamaan yang selalu dijunjung tinggi di perusahaan. “Kami bersyukur para mitra terus mempercayakan Gojek dan GoTo sebagai tempat memperoleh pendapatan dan tumbuh bersama,” ujarnya dalam keterangan resmi yang dirilis pada Selasa, 3 Maret 2026.

Dalam struktur BHR 2026, nominal terendah untuk mitra roda dua kini menjadi Rp150.000, meningkat dari Rp50.000 di tahun lalu. Sementara itu, mitra roda empat akan menerima Rp200.000. BHR ini merupakan bentuk apresiasi kepada mitra atas kontribusi mereka dalam menjaga kualitas layanan selama 12 bulan terakhir dan bukan merupakan Tunjangan Hari Raya (THR) seperti yang diberikan kepada pekerja formal.

Dengan penyaluran BHR ini, diharapkan mitra dapat merayakan Hari Raya Idul Fitri dengan lebih baik bersama keluarga. Program ini mencerminkan komitmen GoTo dalam mendukung kesejahteraan mitra drivernya.

bajalinks.com – Indeks Harga Saham Gabungan (IHSG) dibuka menguat pada perdagangan Selasa, 3 Maret 2026. IHSG mengalami peningkatan sebesar 0,54% dan berada di level 8.059,87 poin. Penguatan ini menunjukkan optimisme pasar di tengah berbagai dinamika ekonomi.

Setelah satu menit pembukaan, IHSG terus melanjutkan momentum positifnya dengan peningkatan mencapai 0,58%, membawa indeks ke angka 8.063. Dalam transaksi awal, tercatat 299 saham berada di zona hijau, sementara 214 saham mengalami penurunan dan 445 saham stagnan. Total transaksi mencapai Rp5,9 triliun dengan volume perdagangan sebanyak 2,5 miliar lembar saham.

Selain itu, indeks LQ45 juga menunjukkan penguatan sebesar 0,87% menjadi 819, indeks JII naik 1,14% ke level 549, dan indeks MNC36 meningkat sebesar 0,76% menjadi 340. IDX30 juga mengalami kenaikan sebesar 1% ke angka 433.

Mayoritas indeks sektoral berada di zona positif dengan pertumbuhan signifikan dari sektor energi, konsumer siklikal, keuangan, teknologi, industri, dan kesehatan. Hanya sektor bahan baku yang tercatat mengalami penurunan, mencerminkan perbedaan kinerja di antara sektor-sektor lainnya.

Melihat tren ini, pelaku pasar optimis akan perkembangan indeks di hari-hari mendatang, meskipun tantangan ekonomi global tetap menjadi perhatian. Penguatan IHSG diharapkan dapat berlanjut dan memberikan dampak positif bagi investor serta perekonomian secara keseluruhan.

bajalinks.com – Wakil Menteri Keuangan Juda Agung mengungkapkan bahwa kondisi fiskal Indonesia siap menghadapi berbagai gejolak global, termasuk dampak dari konflik bersenjata antara Amerika Serikat dan Israel versus Iran. Dalam pernyataannya di Jakarta, Juda menjelaskan bahwa postur Anggaran Pendapatan dan Belanja Negara (APBN) serta sejumlah indikator makroekonomi di Indonesia masih menunjukkan ketahanan yang kuat.

Juda menyatakan, APBN yang dirumuskan dengan prinsip prudent dan fleksibel, memastikan bahwa defisit anggaran tetap berada di bawah 3 persen dan rasio utang terhadap Produk Domestik Bruto (PDB) sekitar 40 persen. Ia menekankan pentingnya fleksibilitas dalam menghadapi kemungkinan guncangan yang disebabkan oleh kondisi ekonomi global.

Namun, Juda juga mengingatkan bahwa potensi inflasi akibat kenaikan harga minyak dapat meningkat, terutama jika Iran melanjutkan pemblokadean Selat Hormuz. Kenaikan harga minyak dunia ini diprediksi akan berdampak langsung pada nilai tukar Rupiah terhadap dolar AS, yang pada gilirannya akan memberikan tekanan pada ruang fiskal nasional.

Lebih lanjut, Juda memaparkan rincian dampak dari kenaikan harga minyak dan pelemahan nilai tukar. Ia mencatat, setiap kenaikan satu dolar pada Indonesian Crude Price (ICP) berpotensi mengakibatkan defisit anggaran sebesar Rp6,8 triliun. Selain itu, pelemahan nilai tukar sebesar Rp100 per USD diprediksi menciptakan tambahan defisit sekitar Rp0,8 triliun. Kenaikan yield juga dapat menambah defisit anggaran sebesar Rp1,9 triliun jika meningkat sebesar 0,1 persen.

Dengan berbagai tantangan tersebut, Juda menekankan pentingnya manajemen keuangan yang hati-hati dan responsif untuk menjaga stabilitas ekonomi Indonesia di tengah ketidakpastian global.

bajalinks.com – Menteri Koordinator Bidang Infrastruktur dan Pembangunan Kewilayahan Agus Harimurti Yudhoyono (AHY) melakukan kunjungan kerja ke Kalimantan Barat pada 2 hingga 3 Maret 2026. Dalam kunjungan ini, Menko AHY menghadiri perayaan Cap Go Meh di Kota Singkawang serta memastikan pembangunan infrastruktur strategis berlangsung optimal untuk meningkatkan kesejahteraan masyarakat.

Rangkaian kegiatan dimulai pada Senin, 2 Maret 2026, dengan kedatangan Menko AHY di Bandara Singkawang. Setelah itu, ia meninjau proyek akses jalan yang bertujuan untuk memperkuat konektivitas guna mendukung pertumbuhan ekonomi daerah. Selanjutnya, Menko AHY juga melihat langsung Proyek Sekolah Rakyat di Jalan Sagatani, Pangmilang sebagai bagian dari upaya untuk meningkatkan fasilitas pendidikan bagi masyarakat setempat.

Di hari pertama, Menko AHY menyerahkan bantuan sosial kepada kelompok masyarakat dan mengunjungi Ramadan Fair, atau Pasar Takjil, yang diberlangsungkan oleh Pemerintah Kota Singkawang di Taman Burung. Selain itu, ia juga berbuka puasa dan melaksanakan salat Magrib di Masjid Raya Singkawang.

Setelah salat Tarawih, Menko AHY melakukan diskusi dengan generasi Z dan milenial di Kota Singkawang di Kafe Aming. Dalam forum tersebut, ia menyerap aspirasi mengenai isu pembangunan dan tantangan yang dihadapi oleh generasi muda di daerah.

Pada hari kedua, 3 Maret 2026, Menko AHY menghadiri pembukaan Festival Cap Go Meh, serta menyaksikan Pawai Tatung, yang merupakan ikon budaya Kota Singkawang dan juga daya tarik wisata nasional. Kehadirannya dalam perayaan ini menunjukkan dukungan terhadap tradisi masyarakat Tionghoa yang telah menjadi bagian penting dari identitas dan kekayaan budaya daerah tersebut.

bajalinks.com – Perang antara Amerika Serikat (AS) dan Israel melawan Iran diprediksi akan meningkatkan harga minyak dunia, yang dapat memicu inflasi. Menurut pengamat ekonomi dari Institute for Development of Economics and Finance (Indef), M Rizal Taufikurahman, lonjakan harga minyak akan berdampak lebih luas terhadap perekonomian.

Kenaikan harga energi dipastikan akan mengerek biaya distribusi dan produksi, sehingga memperbesar tekanan inflasi di semua sektor. Rizal menekankan bahwa dampak awal dapat dilihat dari peningkatan harga bahan bakar, yang akan menyebabkan harga logistik pangan serta berbagai produk, termasuk pupuk, mengalami kenaikan. Dalam situasi ini, ekspektasi inflasi juga akan meningkat, menambah tantangan bagi perekonomian.

Dalam konteks ketidakpastian global, pasar keuangan cenderung beralih ke ‘mode risk-off’, di mana investor lebih suka berinvestasi pada aset yang lebih aman seperti dolar AS. Hal ini berpotensi melemahkan mata uang negara berkembang, termasuk rupiah Indonesia. Dengan kondisi itu, otoritas moneter diharapkan akan lebih fokus menjaga stabilitas nilai tukar rupiah daripada melonggarkan kebijakan suku bunga.

Rizal menambahkan bahwa tantangan ini disertai dengan situasi ekonomi dan pasar uang domestik yang sedang dalam tekanan. Oleh karena itu, upaya untuk menjaga nilai tukar rupiah akan menjadi prioritas bagi kebijakan moneter, mengingat situasi yang tidak menentu ini.

Dengan berbagai faktor eksternal dan internal yang berinteraksi, inflasi menjadi isu yang perlu diwaspadai ke depannya, terutama bagi pengambil kebijakan dan perekonomian negara.

bajalinks.com – Dalam upaya mencegah gangguan pasokan listrik selama periode Ramadhan hingga Idul Fitri 1447 H, PLN melakukan inspeksi kesiapan sistem kelistrikan di Unit Bisnis Pembangkitan Pangkalan Susu, Sumatera Utara. Inspeksi ini mencakup pengecekan peralatan, ketersediaan suku cadang, sistem monitoring, serta kesiapsiagaan personel.

Kegiatan ini bertujuan untuk memastikan bahwa pasokan listrik tetap andal bagi masyarakat dan sektor industri di wilayah Sumatera Utara. Direktur Utama PLN Indonesia Power, Bernadus Sudarmanta, mengungkapkan apresiasi terhadap peningkatan kinerja UBP Pangkalan Susu sepanjang tahun 2025. Ia menyatakan, tren positif ini menunjukkan keandalan dan performa operasional yang semakin membaik.

Bernadus menekankan pentingnya kolaborasi dalam tim untuk mencapai keandalan pasokan listrik. “Kami memastikan seluruh peralatan dan personel dalam kondisi siap untuk menjaga keandalan pasokan listrik, khususnya pada momen Ramadan hingga Idulfitri,” katanya di Jakarta pada Minggu, 1 Maret 2026.

Langkah preventif ini dianggap krusial mengingat meningkatnya konsumsi listrik yang sering terjadi selama bulan suci tersebut. Dengan adanya persiapan yang matang, PLN berharap dapat meminimalisir kemungkinan terjadinya gangguan yang dapat mengganggu aktivitas masyarakat.

Dengan dukungan dan kesiapsiagaan yang optimal dari seluruh personel, PLN berkomitmen untuk memberikan layanan terbaik selama bulan Ramadhan dan Idul Fitri, memastikan bahwa setiap pelanggan mendapatkan akses listrik yang stabil dan andal di momen yang penuh berkah ini.

bajalinks.com – PT Pertamina (Persero) mengumumkan kenaikan harga bahan bakar minyak (BBM) pada hari ini, Minggu 1 Maret 2026. Kenaikan ini berlaku untuk semua jenis BBM non-subsidi, termasuk Pertamax dan Pertamax Turbo, yang mengalami kenaikan harga signifikan.

Menurut informasi resmi dari Pertamina, harga Pertamax kini menjadi Rp12.300 per liter, meningkat dari harga sebelumnya sebesar Rp11.800 per liter. Sementara itu, Pertamax Turbo mengalami kenaikan harga menjadi Rp13.100 per liter, naik dari Rp12.700 per liter. Kenaikan juga berlaku untuk Pertamax Green, yang harga barunya adalah Rp12.900 per liter. Jenis bahan bakar lainnya seperti Dexlite kini dijual dengan harga Rp14.200 per liter, sementara Pertamina Dex mencapai Rp14.500 per liter.

Namun, tidak semua jenis BBM mengalami perubahan harga. Pertalite tetap dijual dengan harga Rp10.000 per liter, dan solar bersubsidi tetap pada level Rp6.800 per liter. Kenaikan ini mencerminkan kondisi pasar dan kebijakan penetapan harga yang diambil perusahaan.

Hal ini menimbulkan berbagai reaksi di masyarakat, mengingat dampak kenaikan harga BBM dapat berpengaruh pada biaya transportasi dan harga barang secara umum. Pertamina mengajak masyarakat untuk memahami bahwa penyesuaian harga ini didasarkan pada fluktuasi harga minyak dunia dan biaya operasional yang harus dipertimbangkan.

Dengan adanya perubahan ini, diharapkan masyarakat dapat memperhitungkan pengeluaran dan memilih jenis BBM yang sesuai dengan kebutuhan mereka. Pertamina akan terus memantau dinamika pasar serta memastikan ketersediaan dan kenyamanan bagi pelanggan di seluruh wilayah Indonesia.

bajalinks.com – Tunjangan Hari Raya (THR) merupakan komponen penting bagi pekerja di Indonesia, dimana THR merupakan pendapatan non upah yang menjadi hak pekerja menjelang hari-hari besar keagamaan. Menurut Peraturan Menteri Ketenagakerjaan Nomor 6 Tahun 2016, THR hanya berlaku di Indonesia, menjadikannya sebagai ketentuan khusus bagi tenaga kerja di negeri ini.

Besaran THR yang diterima pekerja berbeda-beda, tergantung pada masa kerja. Pekerja yang telah bekerja selama 12 bulan atau lebih berhak atas tunjangan sebesar satu bulan upah penuh. Sementara itu, pekerja yang belum mencapai masa kerja satu tahun akan mendapatkan THR secara proporsional sesuai dengan lama mereka bekerja.

Peraturan juga memandatkan bahwa perusahaan wajib membayarkan THR sekurang-kurangnya tujuh hari sebelum hari raya keagamaan. Pemberian THR ini bertujuan untuk membantu pekerja beserta keluarganya dalam memenuhi kebutuhan saat merayakan hari raya.

Pengaturan THR di Indonesia dimulai pada era 1950-an, di mana Perdana Menteri Soekiman Wirjosandjojo menginisiasi pemberian tunjangan ini untuk Pegawai Negeri Sipil menjelang Hari Raya Idul Fitri. Namun, pemberian THR ini menimbulkan kecemburuan di kalangan pekerja swasta yang tidak mendapatkan tunjangan serupa. Tanggapan tersebut memicu aksi protes, yang akhirnya mendorong pemerintah untuk menerbitkan regulasi THR bagi karyawan swasta.

Dengan adanya peraturan ini, diharapkan seluruh pekerja di Indonesia, baik dari sektor publik maupun swasta, dapat menikmati hak mereka pada saat-saat perayaan keagamaan yang penting.

bajalinks.com – Menteri Koordinator Perekonomian, Airlangga Hartarto, mengumumkan bahwa tarif atas ekspor produk Indonesia ke Amerika Serikat (AS) kini telah diturunkan menjadi 15 persen. Penyesuaian tarif ini merupakan hasil dari kesepakatan dagang bilateral yang sebelumnya ditetapkan pada 19 persen, dan jauh lebih rendah dibandingkan tarif 32 persen yang diterapkan pemerintahan Donald Trump.

Airlangga menjelaskan bahwa penurunan tarif ini juga mengikuti keputusan Mahkamah Agung AS yang membatalkan tarif resiprokal, mengakibatkan Indonesia mengikuti kebijakan terbaru dalam perdagangan global. “Tarif global kan 15 persen, maka yang berlaku adalah tarif global yang 15 persen,” ungkapnya saat konferensi pers di kantor Kementerian Ketenagakerjaan, Sabtu (28/2/2026).

Meskipun ada perubahan di tarif ekspor, Airlangga menegaskan bahwa berbagai perjanjian dalam dokumen Agreement on Reciprocal Trade (ART) antara Indonesia dan AS tetap berjalan seperti yang direncanakan. Perjanjian ini dipastikan berlaku 90 hari setelah penandatanganan dan akan segera diratifikasi.

Dalam hal ini, tarif yang diturunkan mencakup pembebasan bea ekspor untuk produk tertentu hingga 0 persen. Namun, tarif impor barang dari AS ke Indonesia belum mengalami perubahan. Airlangga mencatat bahwa sekitar 1.800 sektor akan menikmati tarif bea masuk nol persen, yang diharapkan dapat memperluas pasar ekspor Indonesia.

Perjanjian kerja sama ekonomi yang ditandatangani oleh Presiden Prabowo Subianto dan Presiden AS saat kunjungan di Washington pada 19 Februari ini mencakup penghapusan tarif untuk 1.819 jenis produk Indonesia, termasuk tekstil, minyak sawit, dan komponen elektronik. Penghapusan tarif tersebut diatur melalui mekanisme Tariff Rate Quota (TRQ), berdasarkan jumlah bahan baku yang diimpor dari AS.

bajalinks.com – Hambatan utama UMKM di Indonesia untuk naik kelas bukan berasal dari skema pembiayaan Kredit Usaha Rakyat (KUR), melainkan karena maraknya produk impor ilegal, khususnya dari China. Pernyataan tersebut disampaikan oleh Menteri Usaha Mikro, Kecil, dan Menengah (UMKM) Maman Abdurrahman dalam sebuah media gathering di Jakarta Selatan pada Jumat (27/2/2026).

Maman menjelaskan bahwa meskipun pemerintah telah memberikan berbagai dukungan, termasuk akses pembiayaan dan pelatihan bagi UMKM, hal ini kurang berdampak efektif akibat banjirnya produk impor di pasar domestik. “Kita support apapun pelatihan kepada mereka, tapi mereka tidak bisa menjual barang karena pasarnya dipenuhi barang-barang impor,” tuturnya.

Dalam kesempatan itu, Maman juga mengkritisi perdebatan terkait kebijakan KUR yang menurutnya hanya menghasilkan saling menyalahkan di antara berbagai pihak, mulai dari pelaku UMKM hingga kementerian terkait. Ia menekankan perlunya fokus pada isu mendasar yang menghalangi pertumbuhan UMKM.

Lebih lanjut, Maman menegaskan bahwa tudingan terhadap Kementerian Perdagangan dan Kementerian Perindustrian terkait pengawasan barang impor juga perlu diluruskan. Ia mengungkapkan bahwa izin impor yang dikeluarkan oleh Kementerian Perdagangan dapat dengan mudah ditelusuri dan diawasi. “Kalau kita mau ngecek barang-barang impor yang masuk, kita hanya perlu memeriksa izin impor yang dikeluarkan,” jelasnya.

Dengan situasi saat ini, Maman optimis bahwa dengan pendekatan yang tepat dan konsisten dalam menangani produk impor ilegal, UMKM lokal dapat lebih berdaya saing di pasar domestik.

bajalinks.com – Pertemuan antara CEO Danantara Indonesia, Rosan Roeslani, dan pimpinan Related Fund Management (RFM) berlangsung di Washington pada awal pekan ini. Dalam pertemuan tersebut, yang juga terkait dengan lawatan delegasi Indonesia, Rosan menekankan pentingnya pengembangan kawasan properti yang dapat berkolaborasi dengan Danantara.

Rosan mengungkapkan bahwa diskusi ini berfokus pada potensi pengembangan projek properti yang dapat dilaksanakan secara bersama. Dalam unggahan resmi di media sosial, ia menyatakan, “Kami membahas potensi kolaborasi pengembangan properti dan kawasan bersama Danantara.” Diskusi ini diharapkan dapat memperkuat daya tarik investasi di Indonesia.

Tujuan dari pertemuan ini adalah untuk menampilkan ketahanan ekonomi nasional kepada dunia internasional. Rosan menyatakan bahwa kolaborasi dengan perusahaan-perusahaan global akan meningkatkan keyakinan investor terkait stabilitas dan prospek pertumbuhan ekonomi Indonesia di masa depan.

Related Fund Management merupakan salah satu dari 12 perusahaan yang bertemu dengan Menhan Prabowo Subianto dalam konteks perjanjian tarif dagang antara Amerika Serikat dan Indonesia, yang berlangsung pada Jumat, 20 Februari lalu di Washington, D.C. Pertemuan ini menggambarkan upaya pemerintah Indonesia dalam menjalin hubungan yang lebih erat dengan lembaga investasi global guna menciptakan peluang ekonomi yang lebih baik bagi negara.

Dengan adanya kerjasama dan inisiatif seperti ini, harapannya ke depannya semakin banyak investor yang tertarik untuk menanamkan modal di sektor properti Indonesia, mendorong pertumbuhan ekonomi yang berkelanjutan.

bajalinks.com – PT PLN (Persero) menawarkan diskon sebesar 50 persen untuk penambahan daya listrik bagi pelanggan hingga Maret 2026. Program ini dimulai sejak 25 Februari dan akan berlangsung hingga 10 Maret 2026. Diskon ini ditujukan untuk pelanggan dengan tegangan rendah satu fasa, yang memiliki daya awal 450 Volt Ampere (VA) hingga 5.500 VA dan ingin menambah daya hingga 7.700 VA.

Diskon ini diharapkan bisa membantu masyarakat dalam memenuhi kebutuhan listrik, terutama menjelang Ramadhan dan Idulfitri saat permintaan listrik rumah tangga meningkat. Melalui akun media sosial resminya, PLN menyarankan pelanggan untuk memanfaatkan kesempatan ini untuk memastikan kecukupan daya listrik.

Pelanggan yang ingin mendapatkan diskon ini harus terdaftar sebelum 1 Februari 2026 dan telah melunasi semua tagihan listrik yang ada. Sebagai contoh, pelanggan dengan daya awal 900 VA yang menambah daya menjadi 7.700 VA akan membayar Rp3.294.600, yang berarti ada penghematan 50 persen dibandingkan tarif normal yang sebesar Rp6.589.200.

Untuk memanfaatkan diskon tersebut, semua proses dilakukan melalui aplikasi PLN Mobile. Pelanggan prabayar hanya perlu melakukan satu kali transaksi pembelian token listrik, sementara pelanggan pascabayar harus membayar tagihan listrik mereka. Setelah transaksi selesai, pelanggan akan menerima e-voucher diskon untuk penambahan daya melalui fitur “Reward” di aplikasi PLN Mobile atau melalui email yang terdaftar. Program ini bertujuan untuk meningkatkan kenyamanan pelanggan dalam mengakses layanan listrik yang dibutuhkan.

bajalinks.com – PT Bank Rakyat Indonesia (Persero) Tbk atau BRI berhasil mencatat laba sebesar Rp57,132 triliun sepanjang tahun 2025. Capaian ini menunjukkan kinerja bisnis yang solid meskipun adanya pelambatan laju ekonomi global. Pertumbuhan laba ini didorong oleh struktur pendanaan yang kuat, menjaga pertumbuhan kredit, serta melakukan perbaikan kualitas aset secara berkelanjutan.

Direktur Utama BRI, Hery Gunardi, dalam konferensi pers yang diadakan pada 26 Februari 2026, menjelaskan bahwa meski terjadi ketidakpastian global, perekonomian domestik menunjukkan ketahanan yang baik. Pertumbuhan ekonomi Indonesia pada 2025 mencatat angka sekitar 5,1% dan diperkirakan akan meningkat menjadi 5,2% pada 2026, ditopang oleh permintaan domestik yang kuat. Inflasi yang terjaga pada kisaran 2,9% juga memberikan ruang bagi kebijakan moneter yang lebih akomodatif.

Hery menambahkan bahwa kombinasi inflasi yang stabil, kebijakan moneter yang lebih longgar, dan ketahanan konsumsi domestik menciptakan fondasi yang kuat bagi perekonomian Indonesia. Stabilisasi makroekonomi, kinerja positif perbankan, serta kualitas aset yang sehat memungkinkan BRI untuk melanjutkan ekspansi di tahun 2026.

Dalam upaya mendukung pertumbuhan ekonomi kerakyatan, BRI menyalurkan Kredit Usaha Rakyat (KUR) sebesar Rp178,08 triliun kepada 3,8 juta debitur sepanjang tahun 2025. Sebagian besar penyaluran KUR difokuskan pada sektor pertanian, merepresentasikan 44,97% dari total penyaluran. Selain itu, BRI juga berperan dalam program perumahan dengan memberikan KPR Subsidi hingga Rp16,16 triliun untuk lebih dari 118 ribu debitur.

BRI juga aktif mendukung berbagai program pemerintah, seperti Program Makan Bergizi Gratis dan bantuan sosial non-tunai lainnya. Melalui inisiatif ini, BRI berkomitmen untuk menjadi mitra utama pemerintah dalam memperluas akses pembiayaan dan memperkuat perlindungan sosial masyarakat.

bajalinks.com – Indeks Harga Saham Gabungan (IHSG) pada perdagangan hari ini, Kamis (26/2/2026), dibuka menguat sebesar 0,35 persen ke level 8.351,36. Meski demikian, dalam satu menit setelah pembukaan, IHSG mengalami penurunan terbatas sebesar 0,07 persen, menuju 8.327.

Data awal menunjukkan bahwa terdapat 283 saham mengalami kenaikan, sementara 157 saham lainnya melemah, serta 518 saham stagnan. Total transaksi pada pembukaan mencapai sekitar Rp710 miliar dengan volume perdagangan mencapai 1,0 miliar lembar saham.

Indeks LQ45 mengalami penurunan 0,18 persen ke angka 841, sedangkan indeks JII turun 0,23 persen ke level 565. Indeks MNC36 ikut melemah 0,41 persen menjadi 346, dan IDX30 turun 0,26 persen ke 444. Meski demikian, beberapa sektor mayoritas tetap menunjukkan performa positif, termasuk sektor energi, konsumer siklikal, keuangan, teknologi, serta properti. Sebaliknya, sektor infrastruktur, bahan baku, transportasi, dan kesehatan mengalami penurunan.

Di antara saham-saham yang mencatatkan kenaikan terbesar, teridentifikasi PT Ifishdeco Tbk (IFSH), PT Sunson Textile Manufacture Tbk (SSTM), dan PT Distribusi Voucher Nusantara Tbk (DIVA) sebagai top gainers. Sementara itu, di sisi lain, PT Indospring Tbk (INDS), PT Selaras Citra Nusantara Perkasa Tbk (SCNP), dan PT Sekar Bumi Tbk (SKBM) menjadi top losers.

Secara keseluruhan, meskipun terdapat tekanan di beberapa sektor, market menunjukkan adanya potensi positif di sejumlah saham yang melanjutkan tren penguatan.

bajalinks.com – Keputusan Menteri Keuangan Purbaya Yudhi Sadewa untuk memperpanjang penempatan dana Saldo Anggaran Lebih (SAL) sebesar Rp200 triliun di bank-bank milik negara, yang dikenal sebagai Himbara, hingga September 2026, mendapat respons positif dari berbagai pelaku pasar. Kebijakan ini dianggap sebagai langkah penting untuk menjaga stabilitas sektor keuangan di Indonesia, terutama menjelang periode Idulfitri 1447 H yang akan datang.

Chief Economist Bank Mandiri, Andry Asmoro, menjelaskan bahwa langkah tersebut diambil pada waktu yang tepat. Jika dana tersebut ditarik pada jadwal yang semula ditentukan, yaitu pada 13 Maret 2026, hal ini diprediksi akan berdampak negatif, mengingat adanya permintaan tinggi akan likuiditas di masyarakat. Dalam konteks itu, Andry menekankan pentingnya menjaga stabilitas likuiditas, terutama di bank-bank besar, untuk menghindari ketegangan yang tidak diinginkan di pasar.

Andry, atau yang akrab disapa Asmo, dalam sesi silaturahmi dengan media di Jakarta, menyatakan bahwa tantangan untuk pertumbuhan kredit saat ini bukan hanya berasal dari permintaan masyarakat, tetapi juga terkait dengan ketersediaan dana di sektor perbankan. Di sinilah peran dana SAL pemerintah sebagai penyangga menjadi sangat krusial, memberikan ruang bagi bank untuk menyalurkan pembiayaan yang dibutuhkan.

Dengan memperhatikan kondisi ini, Asmo menilai bahwa keberadaan dana SAL membantu meredakan ketegangan di pasar likuiditas dan memberikan stabilitas yang sangat diperlukan, baik untuk sektor bisnis maupun konsumsi masyarakat menjelang momen-momen penting seperti lebaran dan perayaan lainnya.

bajalinks.com – MNC Sekuritas, perusahaan efek yang berada di bawah MNC Group, menawarkan alternatif investasi syariah melalui berbagai produk seperti saham syariah dan reksa dana syariah. Dengan mayoritas saham dimiliki oleh PT MNC Kapital Indonesia Tbk, MNC Sekuritas berkomitmen untuk mengedukasi masyarakat tentang investasi yang sesuai dengan nilai-nilai syariah.

Investasi saham syariah menawarkan kesempatan bagi para investor untuk meraih keuntungan sekaligus mematuhi prinsip kehalalan. Dengan pendekatan ini, setiap transaksi diawasi untuk meminimalkan unsur riba, ketidakjelasan, dan spekulasi yang berlebihan. Oleh karena itu, saham syariah menjadi pilihan yang tepat bagi mereka yang ingin berinvestasi secara etis dan bertanggung jawab.

Pada Rabu, 25 Februari 2026, MNC Sekuritas akan mengadakan acara bertajuk “Ngulik Saham Syariah: Halal, Cuan dan Aman” yang diselenggarakan pukul 12.00 WIB. Acara ini akan dipandu oleh Indah Nurhabibah, Head of Sharia Business & Investment Gallery MNC Sekuritas, dan disiarkan melalui Instagram oleh IDX Channel. Dalam acara tersebut, akan dibahas pentingnya memahami saham syariah, mekanisme transaksi, serta aspek kepatuhan terhadap prinsip syariah.

Dengan adanya edukasi seperti ini, diharapkan para calon investor dapat memahami seluk-beluk investasi saham syariah dan membuat keputusan yang cerdas dan sesuai nilai yang mereka pegang. Pendekatan ini juga memberi jaminan kepada investor bahwa setiap investasi dilakukan dengan transparansi dan etika yang tinggi, sehingga menjadikan investasi mereka aman dan sesuai harapan.

bajalinks.com – Operasional Pelabuhan Kijing, yang diharapkan dapat berfungsi sebagai pintu ekspor-impor utama, mengalami sorotan karena belum berjalan optimal. Pelabuhan yang diresmikan pada 9 Agustus 2022 ini, merupakan bagian dari Proyek Strategis Nasional yang dibangun sejak 2018, namun masih menghadapi tantangan dalam hal konektivitas infrastruktur pendukung.

Pelabuhan Kijing, yang terletak di Kalimantan Barat, dirancang untuk memperkuat posisi logistik dan meningkatkan daya saing ekspor, khususnya produk seperti CPO, alumina, dan hasil pertanian. Meskipun potensi yang ada, keberhasilan operasional pelabuhan ini terhambat oleh kurangnya infrastruktur yang menghubungkan pelabuhan dengan daerah sekitarnya dan wilayah hinterland.

Sofyano Zakaria, Direktur Pusat Studi Kebijakan Publik, menekankan pentingnya pelabuhan ini dalam menekan biaya logistik dan meningkatkan daya saing komoditas. Ia menyatakan bahwa manfaat dari operasional Pelabuhan Kijing diharapkan dapat memberikan efek berganda, mendorong investasi, dan mempercepat pertumbuhan ekonomi di wilayah pesisir Kalimantan Barat.

Dalam rangka memaksimalkan potensi pelabuhan, PT Pelabuhan Indonesia (Persero) diharapkan tidak hanya berfokus pada operasional terminal, tetapi juga aktif dalam pengembangan ekosistem logistik. Kerja sama dengan investor dan penyedia jasa logistik, serta percepatan integrasi sistem transportasi multimoda, menjadi langkah krusial untuk meningkatkan efektivitas Pelabuhan Kijing.

Ke depan, harapan adalah agar pelabuhan ini dapat beroperasi secara optimal, sehingga benar-benar dapat memberikan kontribusi terhadap pertumbuhan ekonomi dan industrialisasi di Kalimantan Barat.

bajalinks.com – Agrinas Pangan Nusantara, melalui Direktur Utama Joao Angelo De Sousa Mota, mengklarifikasi bahwa pengadaan kendaraan operasional logistik untuk Koperasi Merah Putih tidak mengesampingkan produsen mobil dalam negeri. Pernyataan ini disampaikan di Jakarta pada Selasa (24/2/2026), menyusul kritik atas keputusan untuk mengimpor mobil dari India.

Joao menyatakan bahwa pihaknya telah melakukan pendekatan kepada beberapa korporasi otomotif terkemuka dan meminta mereka untuk menyanggupi kapasitas produksi. Namun, tidak ada satu pun yang mampu memenuhi kebutuhan minimal, yang mencapai lebih dari 100.000 unit. Ia juga mengungkapkan bahwa penawaran harga dari produsen lokal jauh lebih tinggi dibandingkan dengan anggaran yang telah ditentukan oleh Agrinas.

Dari informasi yang disampaikan, terdapat empat perusahaan otomotif yang hanya sanggup memproduksi kendaraan niaga terbatas, antara lain Mitsubishi, Foton, Hino, dan Astra Isuzu Canter, dengan total kapasitas produksi yang jauh di bawah kebutuhan Agrinas. Misalnya, Mitsubishi hanya bisa memproduksi 20.600 unit, sementara Foton Aumark dan Hino masing-masing hanya mampu mengeluarkan 13.500 unit dan 10.000 unit.

Joao menekankan bahwa proses pengadaan dilakukan secara transparan dan semua produsen diberi kesempatan yang sama. “Kami tidak bisa menerima harga yang ditawarkan sampai 25 persen lebih mahal dibandingkan dengan kompetitor yang telah kami pilih untuk kontrak,” tuturnya.

Keputusan untuk mengimpor mobil dari India kemudian diambil demi memenuhi kebutuhan mendesak dan meningkatkan efisiensi operasional Koperasi Merah Putih. Agrinas berharap langkah ini dapat berjalan lancar dan memberikan dampak positif terhadap kegiatan logistik mereka.

bajalinks.com – Presiden Prabowo Subianto menargetkan 15 ribu insinyur Indonesia untuk menguasai teknologi desain chip. Ini merupakan bagian dari strategi pemerintah dalam membangun kedaulatan teknologi nasional. Target tersebut diumumkan dalam kunjungan resmi Prabowo ke London, Inggris, di mana ia menyaksikan penandatanganan kerjasama antara Badan Pengelola Investasi Danantara Indonesia (BPI Danantara) dan perusahaan semikonduktor global, Arm Limited, pada Senin, 23 Februari 2026.

Menteri Koordinator Bidang Perekonomian, Airlangga Hartarto, menjelaskan bahwa kerjasama ini bertujuan untuk mempercepat penguasaan teknologi semikonduktor di Indonesia, terutama dalam desain chip yang merupakan bagian awal dari industri semikonduktor. “Melalui kerjasama ini, diharapkan dapat dilakukan pelatihan untuk 15 ribu insinyur di dalam ekosistem Arm, sehingga mereka dapat menguasai desain chip,” ungkap Airlangga.

Arm Limited adalah pemimpin global dalam desain chip, menguasai sekitar 96 persen pasokan chip untuk sektor otomotif dan 94 persen untuk pusat data serta kecerdasan buatan. Penguasaan dalam desain chip dianggap sangat penting karena menjadi fondasi untuk berbagai inovasi digital yang sedang berkembang saat ini.

Program pelatihan yang direncanakan akan melibatkan pengiriman tenaga ahli Indonesia ke luar negeri dan juga menghadirkan pelatih dari Arm ke Indonesia dengan modul pelatihan khusus. Pemerintah berharap, program ini dapat menciptakan sumber daya manusia unggul yang mampu mengembangkan kekayaan intelektual (IP) nasional dalam bidang semikonduktor, mendukung kemajuan teknologi Indonesia di masa mendatang.

bajalinks.com – Rencana pemerintah untuk mengimpor 105 ribu kendaraan niaga pick-up secara utuh dari India menimbulkan kritik terkait kepemimpinan ekonomi dan industrialisasi nasional. Langkah ini dinilai dapat melemahkan kebijakan industri dalam jangka panjang, dan berpotensi mengarah kepada deindustrialisasi yang tidak diinginkan.

Masuknya impor dalam jumlah besar ini memicu khawatir akan dampak negatif terhadap neraca perdagangan dan neraca pembayaran Indonesia, yang sudah tercatat negatif. Meskipun Indonesia telah mengekspor lebih dari 518 ribu unit kendaraan otomotif, kebijakan ini dianggap mengancam posisi negara sebagai basis produksi otomotif di tingkat regional.

Kebijakan ini dianggap sebagai lambang inkonsistensi strategi industrialisasi pemerintah, di mana negara mendorong investasi lokal, keterlibatan Tingkat Komponen Dalam Negeri (TKDN), serta penguatan rantai pasok, namun tetap membuka pintu untuk impor massal. Hal ini beresiko menurunkan utilisasi pabrik dan memperlemah daya saing industri domestik, yang telah dibangun melalui investasi yang signifikan.

Kritik ini mengharuskan pemerintah untuk segera mengevaluasi kebijakan tersebut dan berkomitmen pada arah yang lebih konsisten dan strategis. Prioritas terhadap produksi domestik dianggap penting, dengan pemanfaatan dana publik dan pajak untuk mendukung industri nasional. Selain itu, pemerintah diharapkan mendorong peningkatan investasi pada kendaraan niaga lokal dan memastikan kebijakan industri sejalan dengan agenda hilirisasi.

Dengan adanya ketidakpastian dalam kebijakan semacam ini, kredibilitas investasi di dalam dan luar negeri dipertaruhkan, yang dapat berdampak pada masa depan industri otomotif di Indonesia.

bajalinks.com – Menteri Keuangan Purbaya Yudhi Sadewa mengkritik pernyataan seorang alumni beasiswa Lembaga Pengelola Dana Pendidikan (LPDP) yang menyatakan enggan menjadikan anak-anaknya sebagai Warga Negara Indonesia (WNI). Pernyataan yang dilontarkan oleh individu berinisial DS itu, yaitu “cukup saya yang WNI, anak-anak saya jangan,” telah mengundang reaksi negatif dari masyarakat.

Dalam sebuah konferensi pers mengenai kondisi ekonomi global pada tanggal 23 Februari 2026, Purbaya menyampaikan bahwa pandangan skeptis terhadap masa depan Indonesia adalah hal yang salah. Ia percaya bahwa dalam waktu dua dekade mendatang, posisi Indonesia di panggung global akan semakin kuat dan menguntungkan. Purbaya menegaskan, “Mungkin 20 tahun lagi dia akan nyesal, karena 20 tahun lagi kita akan bagus banget.”

Kritikan Purbaya mencuat setelah DS mengunggah video yang menunjukkan surat dari Home Office Britania Raya terkait kewarganegaraan Inggris untuk anaknya. Unggahan itu viral dan memicu perdebatan mengenai identitas dan masa depan generasi muda Indonesia.

Melalui pernyataannya, Purbaya ingin mengingatkan bahwa tetap optimis terhadap perkembangan negeri ini menjadi kunci penting. Ia mengajak para alumni dan masyarakat untuk lebih percaya pada kemajuan Indonesia yang diyakini akan mencapai prestasi membanggakan. Dalam situasi global yang penuh tantangan, optimisme menjadi sangat diperlukan untuk mendorong kemajuan bersama.

bajalinks.com – Direktur Utama Agrinas Pangan Nusantara, Joao Angelo De Sousa Mota, mengungkapkan alasan penting di balik keputusan impor 105.000 unit mobil pick-up 4×4 dan kendaraan niaga dari India. Impor ini, yang bernilai sekitar Rp24,66 triliun, ditujukan untuk mendukung operasional Koperasi Merah Putih. Menurut Joao, keputusan tersebut diambil sebagai respons terhadap harga, kualitas, dan ketersediaan kendaraan serupa yang terbatas di pasar domestik.

Dalam keterangan resmi, Joao menjelaskan bahwa kendaraan dari India menawarkan harga yang lebih kompetitif, hampir 50 persen lebih murah dibandingkan dengan produk dari produsen lain. Selain itu, ia menyatakan bahwa meski harga lebih rendah, kualitas kendaraan tersebut setara dengan yang lebih mahal. “Dari sisi daya tahan, tenaga, dan konsumsi bahan bakar, kendaraan ini sangat andal dan berkualitas,” tambahnya.

Joao juga menyoroti keterbatasan finansial Koperasi Merah Putih dalam program yang diusung oleh Prabowo Subianto. Oleh karena itu, strategi impor ini dianggap sesuai dengan kebutuhan anggaran dan mampu memberikan solusi untuk kebutuhan masyarakat. “Dengan impor dari India, Indonesia mendapatkan barang berkualitas dengan harga terjangkau, sehingga bisa dimanfaatkan untuk kepentingan rakyat, dan membantu memotong distribusi yang selama ini menjadi beban utama petani,” ujarnya.

Lebih lanjut, Joao ingin mendorong diversifikasi pasar kendaraan pick-up dan truk agar tidak bergantung pada produk arus utama dari satu produsen. Ia menegaskan bahwa kualitas kendaraan akan dinilai langsung oleh pengguna, memberikan kesempatan untuk membandingkan dengan pilihan lain yang ada di pasar.

bajalinks.com – Bali telah melaksanakan aksi bersih-bersih pantai yang berhasil mengumpulkan lebih dari 2,25 ton sampah. Kegiatan ini bertujuan untuk mendukung pariwisata berkelanjutan di Pulau Dewata sekaligus menciptakan lingkungan pantai yang lebih bersih. Selain itu, upaya tersebut berkontribusi dalam mengurangi emisi karbon hingga 0,87 ton CO₂e.

Aksi yang diadakan di Pantai Kelan, lokasi yang terletak sekitar lima kilometer dari Bandara Internasional I Gusti Ngurah Rai, menarik banyak perhatian. Pantai ini dikenal sebagai tempat favorit bagi wisatawan untuk menikmati pemandangan matahari terbenam, serta pengalaman kuliner seafood yang ditawarkan oleh sejumlah kafe di sekitarnya. Kesibukan pesawat yang lepas landas dan mendarat menambah daya tarik bagi pengunjung.

Dengan goal Bali sebagai destinasi wisata internasional, yang diperkirakan akan mencapai 16,33 juta kunjungan pada 2025, menjaga kebersihan lingkungan menjadi tantangan yang perlu dihadapi bersama. Aksi tersebut merupakan bagian dari upaya untuk menekankan pentingnya pelestarian lingkungan dan pengelolaan pariwisata berkelanjutan dari hulu ke hilir.

Herdy Harman, Direktur SDM dan Digital InJourney, menyatakan bahwa kolaborasi lintas sektor menjadi kunci keberhasilan dalam mengatasi tantangan ini. Setiap elemen, dari pemerintah hingga masyarakat, memiliki tanggung jawab penting dalam menghadirkan solusi berkelanjutan demi kelestarian lingkungan.

Dengan inisiatif ini, diharapkan Bali dapat terus menjadi destinasi yang menarik dan ramah lingkungan bagi wisatawan, menjaga keindahan alamnya sambil memperkuat aspek pariwisata berkelanjutan.

bajalinks.com – Praktik fraud di dunia perbankan telah menyebabkan pencabutan izin usaha pada sejumlah lembaga keuangan di Indonesia, termasuk PT BPR Kamadana di Kintamani, Bali. Otoritas Jasa Keuangan (OJK) mengumumkan keputusan ini setelah menemukan permasalahan serius dalam pengelolaan internal bank tersebut, sebagaimana diungkapkan dalam Keputusan Anggota Dewan Komisioner OJK pada 18 Februari 2026.

Kepala OJK Provinsi Bali, Kristrianti Puji Rahayu, menyatakan bahwa pencabutan izin BPR Kamadana menambah daftar bank yang telah gulung tikar, totalnya mencapai empat bank hingga saat ini. Praktik fraud serta pengabaian prinsip kehati-hatian dalam penyaluran kredit disoroti sebagai penyebab utama keputusan ini.

Masalah pada BPR Kamadana sebenarnya sudah terdeteksi sejak akhir 2024, ketika bank tersebut ditempatkan dalam kategori BPR Dalam Penyehatan karena rasio permodalannya yang rendah. Status bank semakin memburuk pada Desember 2025, saat bank ini dinyatakan dalam Resolusi karena manajemen tidak mampu melakukan perbaikan yang signifikan. Tanggal 5 Februari 2026, Lembaga Penjamin Simpanan (LPS) memastikan tidak akan melakukan penyelamatan, mendorong OJK untuk mencabut izin.

OJK menegaskan bahwa pihaknya telah memberikan kesempatan kepada manajemen BPR Kamadana untuk memperbaiki situasi, namun hasilnya tidak memadai. Pasca pencabutan izin, LPS akan menjalankan fungsinya dalam penjaminan simpanan dan likuidasi.

Kristrianti mengimbau nasabah agar tetap tenang, karena dana mereka dijamin oleh LPS. OJK berkomitmen untuk terus memantau industri perbankan guna menjaga stabilitas dan kepercayaan masyarakat terhadap sistem keuangan di Indonesia.

bajalinks.com – Pertanyaan mengenai pembayaran BPJS Kesehatan hanya oleh satu orang dalam satu Kartu Keluarga (KK) telah menjadi sorotan. Sejak 1 November 2014, regulasi yang berlaku menyatakan bahwa seluruh anggota keluarga yang terdaftar dalam KK harus didaftarkan dalam program BPJS Kesehatan. Hal ini membuat individu tidak dapat mencakup pembayaran hanya untuk satu anggota saja.

Dalam ketentuan yang ditetapkan, baik pendaftaran maupun pembayaran iuran harus mencakup semua anggota keluarga. Jika salah satu anggota terdaftar, maka seluruh anggota yang ada di KK juga wajib terdaftar dan melakukan pembayaran bulanan. Selain itu, ketentuan ini berlaku untuk tunggakan. Anggota keluarga tidak dapat mengatasi tunggakan secara individu; seluruh angsuran harus dilunasi agar status kepesertaan dapat diaktifkan kembali. Kebijakan ini sesuai dengan Peraturan Presiden (Perpres) Nomor 82 Tahun 2018 tentang Jaminan Kesehatan.

Status kepesertaan akan aktif kembali dalam waktu maksimal 24 jam setelah semua tunggakan dibayar. Dengan demikian, setiap anggota keluarga di KK memiliki tanggung jawab kolektif untuk membayar iuran.

Namun, BPJS Kesehatan menyediakan solusi bagi peserta yang mengalami kesulitan melalui program Rencana Pembayaran Bertahap (REHAB). Program ini ditujukan bagi Pekerja Bukan Penerima Upah (PBPU) atau peserta mandiri dengan tunggakan antara 4 hingga 24 bulan. Pendaftaran untuk program ini dapat dilakukan melalui aplikasi Mobile JKN atau contact center BPJS Kesehatan di nomor 166, dengan cicilan yang dapat dibayarkan hingga 12 kali.

bajalinks.com – Pemerintah Indonesia memberikan kesempatan bagi perusahaan Amerika Serikat untuk berinvestasi dalam pengembangan mineral kritis. Langkah ini merupakan bagian dari kerjasama ekonomi antara kedua negara dan tetap berpegang pada kepatuhan terhadap regulasi nasional serta menjaga kepentingan strategis Indonesia. Menteri Energi dan Sumber Daya Mineral (ESDM), Bahlil Lahadalia, menekankan bahwa investasi harus mematuhi aturan yang ada dan mendukung agenda hilirisasi guna meningkatkan nilai tambah di dalam negeri.

Dalam keterangannya di Washington DC pada tanggal 20 Februari 2026, Bahlil mengungkapkan bahwa Indonesia telah sepakat untuk memfasilitasi investor dari AS dalam hal mineral penting seperti nikel dan logam tanah jarang. Dia menekankan bahwa semua bentuk investasi harus menghormati hukum yang berlaku di Indonesia. Selain itu, Bahlil juga memastikan bahwa kerjasama ini tidak akan menyebabkan dibukanya kembali ekspor barang mentah dari Indonesia.

Pemerintah akan memberikan peluang yang sama kepada semua negara yang tertarik berinvestasi, selama investasi tersebut mendukung agenda hilirisasi. Sebelumnya, kerjasama serupa telah terjalin, seperti dengan perusahaan Freeport. Bahlil menegaskan bahwa penekanan tetap bukan pada ekspor barang mentah, melainkan hasil mineral setelah melalui proses pemurnian yang dapat diekspor.

Dengan adanya kebijakan ini, diharapkan akan tercipta nilai tambah yang lebih besar bagi perekonomian Indonesia, sekaligus memperkuat komitmen negara dalam mengelola sumber daya alam secara berkelanjutan dan strategis.

bajalinks.com – Gaji Pegawai BPJS Kesehatan menjadi sorotan publik karena dinilai memberikan kesejahteraan yang layak bagi para karyawannya. Besaran gaji yang diterima pegawai BPJS Kesehatan disesuaikan dengan Upah Minimum Kota/Kabupaten (UMK) di masing-masing daerah, sehingga memberikan variasi pendapatan yang tentunya berpengaruh pada kualitas hidup pegawai.

Menurut informasi terbaru, pegawai di BPJS Kesehatan menikmati beberapa keuntungan selain gaji pokok. Mereka juga mendapatkan fasilitas pengembangan diri, waktu kerja yang seimbang, serta bonus atau reward tertentu yang dapat menambah pendapatan. Hal ini menciptakan lingkungan yang mendukung pertumbuhan karier serta kesejahteraan karyawan.

Berbagai jabatan di BPJS Kesehatan memiliki rentang gaji yang berbeda. Untuk posisi Customer Service, gajinya berkisar antara Rp 4 juta hingga Rp 6 juta. Sedangkan untuk Staff Administrasi, gaji dianggarkan antara Rp 4 juta hingga Rp 6,5 juta. Posisi Staff IT mendapatkan gaji antara Rp 3,5 juta hingga Rp 6 juta, sementara Claim Analyst Staff menerima gaji mulai dari Rp 3 juta hingga Rp 5 juta. Staff Keuangan, yang memiliki tanggung jawab penting dalam organisasi, mendapatkan gaji antara Rp 4 juta hingga Rp 7 juta.

Dengan struktur gaji dan tunjangan yang jelas, BPJS Kesehatan berkomitmen untuk memberikan penghargaan yang setimpal bagi pegawainya. Ini mencerminkan upaya organisasi dalam menciptakan lingkungan kerja yang produktif dan berorientasi pada kesejahteraan pegawai. Kesejahteraan pegawai diharapkan dapat berdampak positif bagi pelayanan kepada masyarakat, terutama dalam sektor kesehatan.

bajalinks.com – MNC Asset Management dan Bank Neo Commerce sukses menggelar seminar edukasi pengelolaan investasi di Jakarta pada Rabu, 18 Februari 2026. Seminar ini merupakan bagian dari rangkaian roadshow yang bertajuk “Embrace the Uncertainty, Seize the Opportunity” dan ditujukan khusus untuk nasabah Bank Neo Commerce.

Seminar ini bertujuan untuk meningkatkan pemahaman masyarakat tentang pentingnya pengelolaan investasi yang efektif di tengah kondisi ekonomi yang tidak menentu. Sesi ini mengajak peserta untuk melihat ketidakpastian sebagai sebuah peluang untuk pertumbuhan aset melalui instrumen investasi yang tepat.

Direktur MNC Asset Management, Dimas Aditya Ariadi, menjelaskan bahwa fluktuasi pasar adalah bagian dari siklus ekonomi yang alami. Ia menekankan pentingnya strategi investasi yang tepat untuk mencapai hasil yang optimal meskipun dalam kondisi yang tidak stabil. Dimas juga menyoroti bahwa produk reksa dana MNC Asset Management, seperti MNC Dana Syariah, menunjukkan kinerja yang stabil dan dapat diandalkan.

Kegiatan ini merupakan kelanjutan dari seminar serupa yang sebelumnya telah dilaksanakan di Medan pada awal bulan yang sama. MNC Asset Management dan Bank Neo Commerce berkomitmen untuk terus memberikan edukasi guna membantu nasabah memahami dan memanfaatkan berbagai peluang dalam investasi, meskipun banyak tantangan yang harus dihadapi.

Melalui inisiatif ini, kedua lembaga keuangan berharap dapat memberikan kontribusi positif bagi pendidikan finansial masyarakat dan mendukung nasabah dalam mengelola portofolio mereka dengan lebih bijaksana. Dengan pendekatan yang informatif dan strategis, diharapkan peserta dapat mengoptimalkan peluang investasi di masa depan.

bajalinks.com – Tunjangan Hari Raya (THR) untuk guru berstatus Pegawai Negeri Sipil (PNS) dan Pegawai Pemerintah dengan Perjanjian Kerja (PPPK) dijadwalkan akan cair awal Ramadan 2026. Menurut informasi yang disampaikan oleh Menteri Keuangan Purbaya Yudhi Sadewa, anggaran sebesar Rp 55 triliun telah disiapkan dalam Anggaran Pendapatan dan Belanja Negara (APBN) 2026 untuk pembiayaan THR ini, termasuk bagi anggota TNI dan Polri.

Pemberian THR diharapkan dilakukan dalam rentang waktu 10 hingga 14 hari sebelum Idul Fitri, yang dapat diprediksi akan jatuh pada sekitar bulan Maret. Jika merujuk pada pola tahun sebelumnya, THR bagi guru PNS dan PPPK diperkirakan akan cair antara tanggal 11 hingga 15 Maret 2026.

Proses pencairan THR diharapkan dapat terdampak positif terhadap perekonomian, terutama dalam memenuhi kebutuhan masyarakat menjelang lebaran. Pemerintah berupaya memastikan bahwa dukungan keuangan bagi Aparatur Sipil Negara (ASN) ini tepat waktu sehingga dapat memberikan manfaat nyata bagi keluarga mereka.

Dengan demikian, diharapkan guru PNS dan PPPK bisa memanfaatkan THR ini untuk keperluan lebaran dan membantu ekonomi keluarga di tengah momen penting tersebut. Sinyal kepastian dari pemerintah tentang pencairan ini tentunya menjadi kabar baik bagi para ASN menjelang bulan suci Ramadan.

bajalinks.com – Kementerian Kelautan dan Perikanan (KKP) mengkonfirmasi bahwa kenaikan harga beberapa komoditas ikan tidak ada hubungannya dengan program Makan Bergizi Gratis (MBG). Hal ini diungkapkan dalam konferensi pers yang diadakan di Jakarta pada Kamis, 19 Februari 2026. Pelaksana Tugas (Plt) Direktur Jenderal Penguatan Daya Saing Produk Kelautan dan Perikanan KKP, Machmud, menegaskan bahwa pasokan ikan nasional tetap aman, termasuk untuk komoditas seperti lele dan nila.

Machmud menyatakan, “Posisi ketersediaan lele dan nila sudah terjaga di pasaran, sehingga tidak ada gangguan akibat program MBG.” Ia juga menambahkan bahwa kebutuhan ikan untuk program tersebut tidak akan mempengaruhi keseimbangan antara suplai dan permintaan di masyarakat. KKP berkomitmen untuk meningkatkan produksi ikan nasional melalui berbagai program strategis.

Salah satu program yang sedang dijalankan adalah Budidaya Ikan Nila Salin (BINS), yang bertujuan untuk meningkatkan produksi ikan nila. Selain itu, pengembangan kawasan pesisir melalui reklamasi Pantai Utara juga diharapkan dapat menambah sumber protein ikan nasional. “Dengan berbagai strategi ini, kami optimis dapat memenuhi kebutuhan ikan untuk MBG yang mencapai 82,9 juta,” ungkapnya.

Dalam kesempatan yang sama, Direktur Kepelabuhan Perikanan KKP, Ady Candra, menjelaskan bahwa meskipun terdapat kenaikan harga pada beberapa komoditas ikan, secara nasional harga masih dalam level yang aman. Ia mencatat bahwa komoditas ikan cakalang mengalami kenaikan di beberapa daerah, terutama di Sulawesi, namun masih tergolong stabil secara keseluruhan. KKP berupaya memastikan ketersediaan ikan tetap terjaga demi kesejahteraan masyarakat.

bajalinks.com – Penukaran uang baru 2026 tahap kedua akan dibuka pada 26 Februari 2026. Bank Indonesia (BI) melalui aplikasi Pusat Informasi Penukaran dan Tarik Uang Rupiah (PINTAR) menginformasikan bahwa masyarakat bisa memilih jadwal dan lokasi penukaran yang sesuai dengan kebutuhan mereka. Program ini merupakan bagian dari dengan Semarak Rupiah Ramadhan dan Berkah Idul Fitri (Serambi) 2026.

Masyarakat diimbau untuk melakukan pemesanan penukaran uang secara online melalui aplikasi PINTAR. Melalui program ini, diharapkan proses tukar uang baru dapat berlangsung secara tertib untuk memenuhi kebutuhan selama Ramadhan hingga Idul Fitri. Pendaftaran untuk penukaran uang harus dilakukan melalui aplikasi PINTAR di laman resmi yang telah ditentukan.

Pemesanan untuk tahap pertama dimulai pada 13 Februari 2026 untuk wilayah Pulau Jawa, sedangkan wilayah luar Pulau Jawa mulai 14 Februari 2026. Sementara itu, pemesanan untuk tahap kedua akan dilakukan mulai 26 Februari 2026 di Pulau Jawa dan pada 27 Februari 2026 untuk wilayah luar Pulau Jawa. Penukaran fisik uang baru untuk periode pertama akan berlangsung dari 18 hingga 27 Februari 2026, dilanjutkan dengan periode kedua yang akan berlangsung pada 28 Februari hingga 15 Maret 2026.

Proses penukaran uang baru di BI tidak menerima pendaftaran langsung. Semua langkah harus dilakukan secara online dengan mengakses aplikasi PINTAR. Pengguna perlu mengisi informasi pribadi, memilih lokasi, dan jadwal penukaran. Setelah itu, mereka akan menerima bukti pemesanan yang berisi semua rincian transaksi. Dengan ketentuan ini, diharapkan masyarakat bisa lebih mudah dan cepat dalam melakukan penukaran uang baru.

bajalinks.com – Menteri Keuangan Purbaya Yudhi Sadewa mengumumkan pencairan dana siap pakai (DSP) sebesar Rp 4,63 triliun untuk Badan Nasional Penanggulangan Bencana (BNPB). Realisasi anggaran ini dilakukan pada 6 Februari 2026 dan ditujukan untuk mendukung penanggulangan bencana di Indonesia.